Requisitos de margen de bonos

Resumen de margen de renta fija

Requisitos de margen de renta fija en EE. UU.

Para residentes de Estados Unidos que negocien con renta fija:

- Margen basado en normas

En las secciones que figuran a continuación se presentan todos los detalles relativos a los requisitos de margen.

La normativa presentada a continuación se aplica para las posiciones largas y cortas en las cuentas de margen y de margen de cartera. Las cuentas de efectivo deberán pagar el importe íntegro de los bonos.

FINRA y la NYSE han tomado las medidas que figuran a continuación para limitar las inversiones intradía de los pequeños inversores. Los clientes que se clasifiquen como 'Operadores de patrón diario' de acuerdo con esta normativa estarán sujetos a Restricciones de inversiones intradía para valores estadounidenses.

Margen de bonos del Estado

| Valores del Tesoro de EE. UU. | Requisitos de margen inicial | Requisitos de margen de mantenimiento |

|---|---|---|

| Menos de seis meses hasta el vencimiento | 1 % * del valor de mercado | Igual que el margen inicial |

| Menos de un año para el vencimiento | 2 % * del valor de mercado | Igual que el margen inicial |

| Vencimiento a un año, pero a menos de tres años | 3% * del valor de mercado | Igual que el margen inicial |

| Vencimiento a tres años, pero menos de cinco años | 4% * del valor de mercado | Igual que el margen inicial |

| Vencimiento a cinco años, pero menos de diez años | 5 % * del valor de mercado | Igual que el margen inicial |

| Vencimiento a diez años, pero menos de veinte años | 7 % * del valor de mercado | Igual que el margen inicial |

| Vencimiento a veinte años o más | 9 % * del valor de mercado | Igual que el margen inicial |

| Bonos de cupón cero con vencimiento a cinco o más años | 3 % * de la cantidad principal de la obligación | Igual que el margen inicial |

Bonos municipales

| Requisitos de margen inicial | Requisitos de margen de mantenimiento | |

|---|---|---|

| Calificación de solvencia 1 | 1.25 * margen de mantenimiento 2 | 25 % * valor de mercado del bono |

| Calificación especulativa 1 | 1.25 * margen de mantenimiento 2 | 50 % * del valor de mercado del bono |

| Calificación basura 1 | 1.25 * margen de mantenimiento 2 | 75 % * del valor de mercado del bono |

| En mora 1 | 75 % * del valor de mercado del bono 2 | 100 % * del valor de mercado del bono |

Bonos de empresa

El margen para los tipos de bonos de empresa que figuran a continuación se determina a partir del uso de una metodología propia de valor en riesgo (VAR) 3:

- Calificación de solvencia

- Calificación especulativa cotizada en NYSE

- Calificación basura cotizada en NYSE

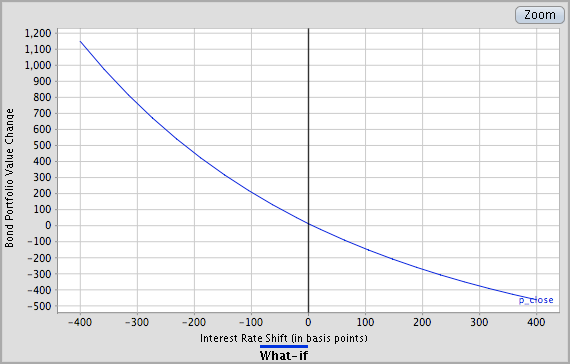

El precio teórico de cada bono se calcula sobre un abanico de compensaciones de tipos de interés para la curva de rendimientos del Tesoro. El resultado de dicho cálculo se muestra en la siguiente figura: cuando la compensación de tasa de interés aumenta, el precio del bono disminuye. La curvatura en ascenso de la línea es indicativa de la "convexidad" del bono.

El VAR es la pérdida en el peor caso en el precio del bono en un abanico específico de cambios de tasas de interés del subyacente. La escala de barrido se indica en la tabla siguiente:

| Tipo de bono | Puntos básicos |

|---|---|

| Calificación de solvencia (Aaa a Baa3 de Moody's) | 200 puntos básicos |

| Calificación especulativa cotizada en NYSE (Ba1 a B3 de Moody's) | 300 puntos básicos |

| Calificación basura cotizada en NYSE (Caa1 a C de Moody's) | 400 puntos básicos |

En el cálculo del valor en riesgo, los bonos que contienen opciones incorporadas (calls o puts) se someten pruebas de tensión que aumentan y disminuyen por separado las volatilidades del periodo del tipo de interés utilizadas para calcular el precio teórico del bono en un 15 % de sus valores. En cada escenario de cambio de volatilidad se calcula otra curva teórica para la misma escala de compensaciones de tasas de interés sobre la curva de rendimiento del Tesoro. El VAR para bonos con opciones incorporadas se calcula como la pérdida en el peor caso en la escala de barrido de tasas de interés apropiada para cada uno de los escenarios: sin cambio, al alza y a la baja.

El margen mínimo normativo del 10 % del valor de mercado se aplica a los bonos con calificación de solvencia. El mínimo normativo de la cantidad mayor del 20 % del valor de mercado y el 7 % del valor nominal se aplica a los bonos sin clasificación de solvencia que cotizan en NYSE.

Los bonos basura y los bonos especulativos no cotizados en NYSE se marginan tal como sigue:

| Tipo de bono | Margen inicial | Margen de mantenimiento |

|---|---|---|

| Calificación especulativa no cotizada en NYSE | 50 % * del valor de mercado del bono | 50 % * del valor de mercado del bono |

| Calificación basura no cotizada en NYSE | 70% * del valor de mercado del bono | 70% * del valor de mercado del bono |

Los bonos en mora o que no tengan clasificación no son elegibles para márgenes.

Bonos con margen especial

Existen varias razones por las que IB puede reducir el valor colateral de los valores, entre las que se incluyen:

- Pequeña capitalización de mercado o emisiones en pequeñas cantidades.

- Baja liquidez en los mercados principales o secundarios.

- Participación en licitaciones y en otras acciones corporativas.

Las modificaciones en los requisitos de margen suelen examinarse para un valor específico. No obstante, en caso de duda respecto de la viabilidad o la liquidez de una empresa, se aplicará una reducción en el margen de todos los valores emitidos o relacionados con la empresa en cuestión. En esta decisión se incluyen bonos, derivados, certificados de depósito, etc.

Asimismo, consulte las cuestiones sobre algoritmos especiales de gestión de riesgos, por ejemplo, los algoritmos de posiciones largas o de concentración de posiciones que puedan afectar la tasa de margen aplicada a un valor dado en una cuenta y que puedan variar entre cuentas.

Presentación general de la normativa Pattern Day Trading (PDT)

FINRA y NYSE han establecido normativas para limitar la actividad de negociación en cuentas con bajo capital, en concreto, en cuentas con un valor de liquidación neto inferior a 25 000 USD. Esta normativa no se aplica a las cuentas de margen de cartera.

Operador de

patrón diario

Operador de

patrón diario

Lun.

Mar.

Mié.

Jue.

Vie.

Vender XXZ

Vender ZZX

Vender YYZ

Vender YYZ

- Operación intradiaria: cualquier par de transacciones por las que se abre y se cierra una posición en un valor (acciones, opciones sobre índices y sobre acciones, warrants, letras del tesoro, bonos o SSF) en la misma sesión.

- Operador de patrón diario (Pattern Day Trader): una persona que realiza un mínimo de cuatro operaciones intradiarias en un periodo de 5 días hábiles. Un operador que realiza un mínimo de cuatro operaciones intradiarias en este periodo muestra un "patrón" de operación intradía y, por consiguiente, está sujeto a las restricciones PDT.

- Para poder llevar a cabo dichas transacciones, la cuenta debe tener un valor de liquidación neto igual o superior a 25 000 USD. El valor de liquidación neto incluye efectivo, acciones, opciones y PyG sobre futuros.

- La normativa de la NYSE establece que si una cuenta con un saldo inferior a 25 000 USD se considerase una cuenta de operación intradía, la cuenta se congelará para evitar nuevas transacciones durante un periodo de 90 días. Para evitar este período de congelación, IBKR ha creado algoritmos que evitan que las cuentas pequeñas se consideren cuentas de operación intradía. IBKR prohíbe la 4.a transacción de apertura en cinco días si la cuenta dispone de un capital inferior a 25 000 USD.

Ajustes del capital del día anterior y del primer día de negociación

El capital del día anterior se registra al cierre del día anterior (4:15 p. m., hora del este de EE. UU.). El capital del día anterior ha de ser igual o superior a 25 000 USD. Sin embargo, los depósitos y retiradas netos que aumenten el capital del día anterior hasta alcanzar o sobrepasar el requisito de 25 000 USD después de las 4:15 p. m., hora del Este de EE. UU., del día anterior se considerarán ajustes de capital de la sesión anterior. De este modo, el cliente puede seguir negociando en la sesión siguiente.

Por ejemplo, supongamos que se recibe un depósito de 50 000 USD después del cierre de la sesión bursátil. Incluso aunque el capital del día anterior fuera 0 en el momento de cierre de la sesión anterior, IBKR gestionará este depósito tardío como un ajuste. El valor de la cuenta del cliente durante la sesión anterior se ajustará a 50 000 USD. Por tanto, podrá negociar en la primera sesión bursátil. Sin este ajuste, las transacciones del cliente se hubieran rechazado en la primera sesión bursátil de acuerdo con el capital del día anterior registrado en el momento del cierre.

Casos especiales

- Las cuentas que en un momento hayan tenido más de 25 000 USD, se hayan identificado como cuentas con actividad de negociación intradía y, posteriormente, su valor de liquidación neto haya caído por debajo de 25 000 USD, podrían estar sujetas a la restricción de negociación de 90 días. No obstante, se pueden levantar estas restricciones si se aumenta el capital de la cuenta o si se siguen los procedimientos de liberación indicados en la sección de preguntas frecuentes de negociación intradía.

- Los beneficios del ejercicio o de la asignación de una opción se considerarán como actividad operativa si el subyacente se ha negociado directamente. Las entregas de SSF o el vencimiento de opciones no se consideran parte de la actividad de negociación intradía.

Consulte la sección de preguntas frecuentes para encontrar más información sobre la normativa PDT.

Preguntas frecuentes sobre la negociación intradía

FINRA y la NYSE definen Pattern Day Trader (PDT) como una persona que realiza cuatro o más operaciones en la misma sesión (entre la apertura el cierre de un valor en acciones o de opciones sobre acciones) dentro de un periodo hábil de cinco días.

Los contratos de futuros y de opciones sobre futuros no se incluyen en la norma de operación intradiaria de la SEC.

Un mensaje de error "Portential pattern day trader" significa que una cuenta tiene un valor de liquidación neto inferior a los 25 000 USD requeridos por la SEC y que ya se han realizado las tres operaciones intradía disponibles en los últimos cinco días.

El sistema está programado para prohibir cualquier otra transacción en su cuenta independientemente de si exista o no una intención de negociar una posición intradía. El sistema protegerá las cuentas con menos de 25 000 USD para que la cuenta no se considere un "potential pattern day trader".

Si una cuenta recibe este mensaje de error, no habrá una etiqueta PDT que eliminar. El titular de la cuenta deberá esperar hasta el final del intervalo de cinco días antes de abrir una nueva posición en la cuenta.

El cliente tiene las opciones siguientes:

- Depositar fondos para aumentar el valor de la cuenta a los 25 000 USD mínimos exigidos por la SEC.

- Esperar el periodo de 90 días antes de poder realizar nuevas posiciones.

- Solicitar un restablecimiento de cuenta PDT.

Si se produce una situación intradía, se prohibirá inmediatamente al cliente que inicie cualquier posición nueva. Los clientes podrán cerrar cualquier posición existente en su cuenta, pero no podrán introducir posiciones nuevas.

Sin embargo, el cliente tendrá las mismas opciones indicadas anteriormente si, en cualquier momento, el valor de liquidación neto sobrepasa de nuevo la cantidad umbral (25 000 USD). En este caso, la cuenta volverá a tener disponibles operaciones intradiarias ilimitadas.

FINRA ha proporcionado a las empresas de corretaje la posibilidad de eliminar la etiqueta PDT de la cuenta de un cliente una vez cada 180 días. Si una cuenta hubiera sido etiquetada por error y la intención del cliente no fuera operar intradiariamente con su cuenta, tenemos la posibilidad de eliminar esta etiqueta. Una vez eliminada la etiqueta PDT, el cliente podrá realizar tres operaciones intradía cada cinco días hábiles. Si una cuenta se vuelve a etiquetar como cuenta PDT en los 180 días siguientes al restablecimiento, el cliente tendrá las siguientes opciones:

- Depositar fondos para aumentar el valor de la cuenta a los 25 000 USD mínimos exigidos por la SEC.

- Esperar el periodo de 90 días antes de poder realizar nuevas posiciones.

FINRA y la NYSE definen "operador de patrón diario (PDT)" como una persona que realiza cuatro o más operaciones intradiarias (apertura y cierre en el mismo día de un valor en acciones o de opciones sobre acciones) dentro de un periodo hábil de cinco días. FINRA y la NYSE establecen ciertas restricciones a los operadores que se consideran PDT. Si una cuenta de cliente efectúa tres (3) operaciones diarias relacionadas con acciones o con opciones sobre acciones en un periodo de cinco (5) días, requeriremos que dicha cuenta satisfaga el requisito de valor de liquidación neto de 25 000 USD antes de aceptar la siguiente orden de comprar o venta de acciones u opciones sobre acciones. Una vez la cuenta haya realizado una cuarta operación intradiaria (en dicho periodo de 5 días), la consideraremos como una cuenta PDT.

La normativa PDT permite que un bróker pueda eliminar la designación PDT si el cliente reconoce que no intentaba realizar estrategias de operación intradía y solicita que se elimine dicha designación. Si desea que se elimine la designación PDT de su cuenta, proporcione la siguiente información, en una carta, a través del centro de mensajes de atención al cliente en 'Gestión de cuenta'.

- Confirme las siguientes declaraciones:

- No pretendo ejecutar estrategias de operación intradiaria con mi cuenta.

- Por la presente, solicito que usted, el bróker, deje de designar mi cuenta como una cuenta de "Negociación de Patrón Diario - PDT" según las normas de la NYSE y FINRA.

- Acepto que si, tras esta declaración, efectúo operaciones de patrón diario, mi cuenta será designada como una cuenta de Negociación de Patrón Diario y usted, el bróker, aplicará todas las normas PDT pertinentes a mi cuenta.

- Inicie sesión en 'Gestión de cuenta' y haga clic en el botón 'Centro de mensajes' que figura en el menú 'Ayuda'. Cree un tique en el centro de mensajes, copie y pegue las declaraciones anteriores, su número de cuenta, su nombre y la declaración "Acepto" en el formulario del ticket. Envíe el ticket al Servicio de Atención al Cliente.

Tramitaremos su solicitud a la mayor brevedad, usualmente, en el transcurso de 24 horas.

Por ejemplo, si la ventana indica (0,0,1,2,3), la información se interpreta como sigue:

Si hoy fuera miércoles, el primer número dentro del paréntesis, 0, indica que hay 0 operaciones intradiarias disponibles el miércoles. El 2.º número en el paréntesis, 0, indica que no hay operaciones intradiarias disponibles para el jueves. El 3.er número dentro del paréntesis, 1, indica que para el viernes hay disponible 1 operación intradiaria. El 4.º número dentro del paréntesis, 2, indica que el lunes, si no se realizó ninguna operación intradía el viernes, la cuenta tendría 2 operaciones intradiarias disponibles. El 5.º número dentro del paréntesis, 3, indica que si no se realizaron operaciones intradiarias ni el viernes ni el lunes, entonces el martes la cuenta tendrá 3 operaciones intradiarias disponibles.

Requisitos de margen adicionales en EE. UU.

Para residentes de Estados Unidos:

Utilice los siguientes enlaces para consultar otros requisitos de margen:

SSF (Futuros sobre acciones individuales)

Haga clic aquí para cambiar la ubicación

Más información

Consulte el centro de formación para obtener más información sobre la negociación con margen.

ConsultarDeclaraciones

- La clasificación se basa en la calificación de Moody's.

- Calificación de solvencia – AAA a BAA3

- Calificación especulativa – BA1 a B3

- Calificación basura – Por debajo de B3

- Para aplicar cualquier requisito de margen que no sea el 100%, el bono debe cumplir con lo siguiente:

- sin colocación privada

- sin RegS

- sin Norma 144A

- tamaño de emisión original igual o superior a 25 millones de USD (debido a restricciones normativas)

- IBKR no puede facilitar más información sobre la metodología VAR propia utilizada para calcular márgenes para requisitos de bonos corporativos.

- Interactive Brokers Australia ofrece actualmente préstamos de margen a todos sus clientes EXCEPTO para los titulares de cuentas SMSF. Haga clic aquí si desea más información. Para los clientes de Interactive Brokers Australia clasificados como minoristas, los préstamos de margen tendrán un límite de 50 000 AUD (sujeto a modificaciones según el criterio exclusivo de IBKR Australia). Una vez que un cliente alcance ese límite, no podrá abrir ninguna nueva posición de incremento de margen. Sin embargo, la cantidad que un cliente puede pedir prestada depende de una serie de factores, entre ellos: el valor del dinero o de los activos aportados por el cliente como garantía; los productos financieros en los cuales el cliente decide invertir, ya que prestamos cantidades distintas de acuerdo con los distintos productos según nuestro modelo en base al riesgo; y el requisito de margen de mantenimiento para la cartera del cliente. Una vez que un cliente alcance su límite de préstamo, no podrá abrir ninguna nueva posición de incremento de margen. El cierre o la reducción del margen de las negociaciones estará permitido. Si desea obtener más información acerca de las cuentas de margen que ofrece IBKR Australia, consulte este enlace.

- Los requisitos de margen propios de IBKR pueden ser mayores que el margen basado en reglas.